Surface taxable et surface de plancher : quelle différence ?

La surface Taxable et la surface de plancher sont deux surfaces totalement différentes dans leurs portées juridique. Pour comprendre facilement cette nuance de langage, il vous suffit de lire notre article. Architecte-PACA.com vous informe.

Existe-t-il une différence entre la surface taxable et la surface de plancher ?

La réforme de mars 2012 sur la surface de plancher des constructions en remplacement de la surface SHON/SHOB à créée une surface TAXABLE, une nouvelle donnée importante lors du dépôt d’une demande d’autorisation en mairie.

La question est : Quelle est la variation entre ces deux surfaces ?

La surface taxable est-elle supérieure à la surface de plancher ?

Architecte-PACA.com vous éclaire sur son mode de calcul et comment éviter de se tromper.

Qu’est-ce que la Surf. Fiscale depuis la nouvelle réforme de 2012 ?

La base de taxation des surfaces de plancher à évoluée pour prendre le nom de taxable, cette surface n’est pas identique à la surface de plancher des constructions.

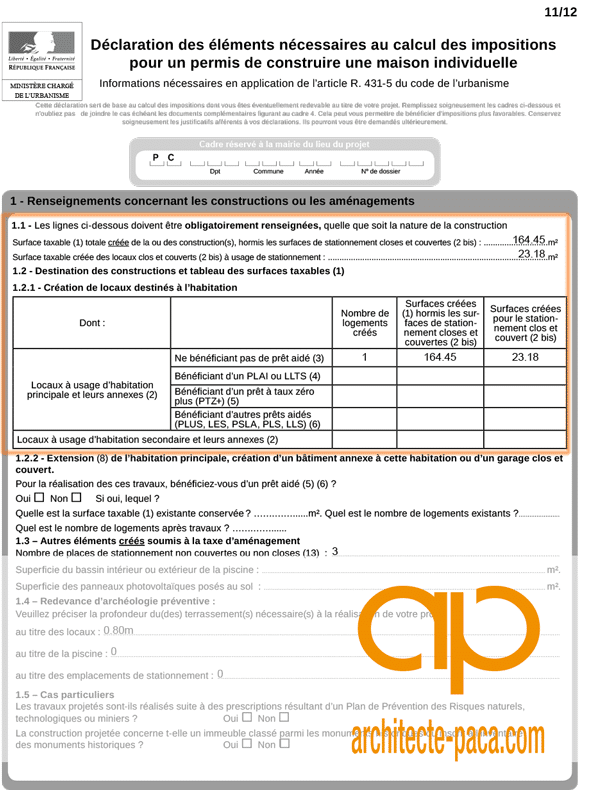

Il existe une feuille de calcul fournie par le gouvernement pour éviter de commettre une erreur lors de la déclaration de vos surfaces, vous trouverez ci-après ce PDF.

La surface taxable est aussi dénommée : surface fiscale, nous pourrons donc dans cet article utiliser les deux termes.

La variable fondamentale créant une surface taxable plus importante que la surface de plancher réside simplement dans le fait que la surface de plancher déduit plus de surfaces.

Comment Calculer la surface taxable ?

La surface taxable dans un permis de construire :

Méfiez vous lorsque vous réaliser une demande de permis de construire.

Il vous sera demandé la surface de plancher existante/créée, mais également la surface taxable.

Comme vous avez pu le voir dans le vidéo ci-dessus, la segmentation des surfaces permet aux services fiscaux (qui n’ont plus les plans intérieurs des maisons dans le dossier de demande de permis de construire) de savoir comment est répartie votre bien ou futur bien.

Donc prenez bien le temps de renseigner le formulaire CERFA comme ci-dessous (attention précisez vos propres surfaces, bien évidemment) :

Que comptabilise la surface fiscale ?

La surface permettant le calcul des taxes fiscales, prennent en compte toutes les surfaces de planchers auxquelles vous devez déduire les vides et trémies d’escalier et ascenseurs ainsi que les surfaces de planchers dont la hauteur de plafond est inférieure à 1.80m.

C’est donc très simple, cette surface résultante servira au calcul de la taxe d’aménagement dite TA.

Vous avez des questions ? Vous n’avez pas saisi comment calculer cette nouvelle surface, posez vos questions par l’intermédiaire du cadre ci-dessous.

bonjour Mr ,

comment remplir la déclaration des éléments nécessaires au calcul des impositions pour une déclaration préalable (modèle ci dessus cerfa )

c’est une habitation avec garage qui sera réaménagée

1- le garage devient une pièce de vie salle salon

2- construction d’un nouveau garage et d’un abri de jardin

3- création de place de stationnement (1)

chp 1.2.1

je suis dans la colonne locaux à usage d’habitation

nbr de lgt crée ?

surface créée hormis surface de stationnement close et couverte ?

surface créée pour le stationnement clos et couvert ? garage créé ?

chp 1.2.2

création d’un abri de jardin et d’un garage

quelle est la surface taxable éxistante ?

surface démolie … 0 !

pas simple les renseignements à fournir

par avance je vous remercie de prendre de votre temps

cdts

christophe

Bonjour Christophe,

Pour obtenir une réponse sur ce type de demandes, vous pouvez cliquer ici : Conseils personnalisés d’architecte

Bonjour,

J’ai aménagé des combles dans ma maison et les pièces sont traversées par les poutres (ferme) de la charpente. La hauteur sous poutres est de 170 cm.

Je voudrais savoir si la surface de plancher des locaux rentre dans la surface fiscale.

Avec mes remerciements anticipés pour votre réponse.

bien cordialement,

Yvon

Bonjour Yvon,

Le calcul est peu plus complexe que ce que vous décrivez ici.

Il serait préférable que vous missionniez un architecte afin qu’il visite les lieux et vous donne clairement une explication quant à vos combles.

C’est trés clair pour moi ,après bien des recherches. merci .beaucoup

Seulement j’aimerais savoir quel instrument de mesure je pourrais utiliser pour relever avec précision les plans soit les surfaces de plancher .

Comme je viens de poser une question ailleurs mais qui a disparu par je ne sais quelle manoeuvre; je me permets de vous la poser ici .

Pour relever un plan dans une stucture ancienne en bois avec bardage simple et sol en terre, que je veux réhabiliter , Dois-je prendre mes mesures à l’extérieur du bardage(appelé à disparaître mais à être remplacé par un autre plus résistant) où à l’intérieur ?Merci à nouveau pour votre réponse .

bien cordialement .

Bonjour,

Si vous souhaitez réaliser des plans réalistes, je vous conseillerais de missionner un architecte.

Si vous souhaitez le faire vous même, le relevé de réalise intérieur/extérieur

La surface de plancher se calcul au nu intérieur.

Nous ne nous questionnons plus car la responsable du cadastre de notre Mairie nous a dit qu’il s’agissait d’une régularisation puisque nous pouvons prouver que nous avons acheté la maison telle qu’elle est aujourd’hui en 1985 et que la prescription s’appliquait après 30 ans et que nous n’étions même pas obligés de faire la démarche mais nous le faisons si le futur propriétaire voulait faire des travaux.

Bonsoir,

Il vous l’a dit, vous l’a-t-il écrit noir/blanc avec son nom et engageant sa responsabilité ?

Bonjour

j »agrandis mon bien par un chalet de surface plancher de 10,2 M² et garage de 44 M² et je vois pas ce que je dois remplir au point 1.2.1 de la déclaration au calcul des impositions pour un permis de construire.

merci pour votre réponse

Bonjour,

Dans la dernière ligne du tableau, vous complétez les surfaces liées aux destinations la première pour le chalet et la seconde pour le garage.

Bonjour,

Une ambiguïté me gêne.

Lorsque l’on doit indiquer dans le dossier de demande de permis de construire valant permis de démolir la surface taxable totale créée, faut-il y inclure la surface démolie ou seulement celle nouvellement créée.

Exemple :

démolition d’une maison d(une surface de plancher de 92.60 m2 puis reconstruction d’une maison d’une surface de plancher de 227.17 m2 .

Doit-je indiquer 227.17 m2 de surface taxable ou 134.57 m2 (227.17 – 92.60) ?

Je vous remercie par avance pour l’attention que vous porterez à mon message.

Bonsoir Sochay,

Quand il est écrit crée, vous Notifiez la surface crée, rien d’autre.

Vous disposez d’un espace où il est écrit surface existante et surface démolie.

Ainsi les calculs précisent l’état initial, après démolition et après construction des nouvelles surfaces.

Suivez simplement le tableau.

Je vous remercie.

Si j’ai bien compris,il faut donc que je considère que c’est 227.17 m2 carré taxable qui sont créés ?

Je ne sais pas combien vous créez exactement.

Pour simplifier les choses, je vous propose une session de coaching personnalisé.

Voici le lien :

https://plans-maisons.architecte-paca.com/coaching-de-plan-de-maison

Bonjour

Pourriez vous m’indiquer ce que je dois completer concernant la declaration H1 cadre 6 petit C

Est ce la surface restante du terrain – la construction au sol?

D avance merci

Bonjour,

Oui cela correspond aux surfaces résiduelles en déduisant la surface des constructions.

Bonjour,

Nous faisons construire une maison et la surface plancher, ainsi que la surface taxable déclarées nous ont paru élevées lors de la vérification du dossier de construction. Notre maître d’oeuvre nous a soutenu et démontré que ces surfaces étaient correctes, puis nous a fait signé le PC.

Sauf qu’après maintes recherches, je suis certaine qu’il y a erreur ! Il a pris les surfaces à l’extérieur des murs comme pratiqué avant 2012…

Chance, il a reconnu son erreur ! Mais rien ne se fait pour modifier cette erreur. Vers qui nous tourner ? Faut-il refaire un PC modificatif ? alors que tout est juste dessus, sauf cette erreur de calcul, une personne qui contrôlerait en connaissant la méthode de calcul s’apercevrait tout de suite de l’erreur.

Personne ne sait nous répondre et notre maître d’oeuvre laisse « pourrir » la situation… Que faire pour nous mettre en règle et ne surtout pas payer un supplément de taxe pour des surfaces qui n’existent pas ?

Merci d’avance pour votre réponse.

Bien cordialement.

Bonjour,

Effectivement, le dépôt d’une demande de permis modificatif (correction de surfaces) serait la meilleure solution.

Ainsi les taxations et autres éléments seraient modifiés sachant que si le permis est obtenu les impôts risquent de vous demander la taxation « erronée ».

Il vous faudra alors prouver que le calcul est erroné.

Votre « maitre d’oeuvre » est-il assuré ? Disposez-vous de son assurance décennale ?

A vous lire,

Bonjour,

J’ai acheté une maison de 1959, que j’ai rénovée.

Plusieurs questions me viennent désormais quant aux différents impôts et taxes :

– dans la déclaration préalable, j’ai noté une augmentation de surface taxable de 1.30m² pour création d’un wc dans le garage. Or, en lisant votre article, je me rends compte qu’il s’agit d’une augmentation de la surface de plancher mais que la surface taxable reste la même. Comment puis je rectifier mon erreur pour éviter de payer plus (plus de quoi d’ailleurs ? Taxe d’aménagement ? Impôts locaux??je suis un peu perdue dans tous ces termes désolée)?

– en créant ce wc dans le garage, j’ai réduit la taille de la porte de garage et donc, le garage n’en est plus un et devient un cellier/buanderie/espace de stockage. La dame de l’urbanisme m’a donc demandé de matérialiser un espace de stationnement extérieur. Sachant que je n’ai fait aucun travaux pour « aménager » cette aire, que je gare donc ma voiture sur l’allée existante qui menait auparavant au fameux garage, vais je devoir m’acquitter de la taxe d’aménagement forfaitaire (2000euros!!!)pour aire de stationnenement non clos non couvert ?

– les 2 premiers points concernaient la déclaration préalable. On me dit que maintenant que les travaux sont terminés je dois remplir la déclaration H1. Petite précision : la DP sert au calcul de la taxe d’aménagement uniquement, et la H1 au calcul des taxes d’habitation et foncière ? Si j’ai fait une erreur sur ma DP concernant la surface taxable, puis je me rattraper sur la H1 ? Sachant que la DP demande la surface taxable (qui soustrait les surfaces comprises sous hauteur de plafond inférieure à 1m80) alors qu’apparemment sur la H1 il faut mesurer de plinthe à plinthe sans tenir compte de la hauteur sous plafond ? Il y a de quoi devenir chèvre dans ces méandres législatifs et juridiques !!!!

Un grand merci par avance de votre réponse

Bien cordialement

Bonjour Fanny,

Effectivement, la législation Française et souvent imbuvable, pour celui qui ne manipule pas tous les jours ces éléments.

Je tiens à préciser que si la surface de planche augmente, la surface taxable également ces deux surfaces corrèlent.

Si vous supprimez le garage en créant un aménagement de pièce à vivre, la taxation s’appliquera sur les surfaces de stationnements extérieurs + les nouvelles surfaces taxables (liées aux surfaces de planchers créées par changement d’affectation).

Concernant le H1, le service des impôts se réfère à un calcul au sol… c’est effectivement étrange.

Bonjour

Est ce que la surface du sous- sol d’une maison individuelle est prise en compte pour le calcul de la taxe d’habitation et taxe foncière (surface servant pour le garage d’engins motorisés et de cave ) ?

Cordialement

Bonjour,

Dès lors que la surface est close et couvert et bénéficie d’une hauteur sous plafond supérieure ou égale à 1.80m, la surface taxable est prise en compte donc OUI un sous-sol influe sur la surface taxable qui sert de base pour le calcul de la taxe d’habitation et foncière.

Bonjour,

Je voudrais savoir la différence entre la surface de plancher et taxable

Dans mon cas, j’ai une maison avec un projet d’extension en surélévation, jusqu’à la tout va bien, ensuite il y un garage et une annexe existant.

Ma question est la suivante: Entre l’habitation, le garage et l’annexe, qu’est ce qui est pris en compte pour la surface taxable et la surface de plancher ?

Que je puisse calculer la surface de plancher existante et la surface taxable existante

Bonjour,

Je vous propose de visualiser cette vidéo

https://www.screencast.com/t/ZgZkkPw7QaOk

Merci pour la vidéo qui m’a éclaircis un peu plus sur le sujet mais ça ne me dit pas dans mon cas si je dois compter le garage et l’annexe dans la surface de plancher et surface taxable

Toutes les surfaces sont à intégrer. Comme je vous le précise.

Ensuite, vous ne pouvez déduire que ce qui est à déduire selon le cadre légal.

Donc si j’ai bien compris, la surface du garage est taxable mais n’est pas considéré comme une surface de plancher ?

C’est tout à fait cela.

Bonjour,

Nous avons acheté une maison en 1985 en région parisienne et dans l’acte de vente, il est noté combles aménageables alors que ceux-ci étaient déjà aménagés quand nous l’avons achetée.

Nous envisageons de revendre dans un avenir prochain.

Y a-t-il une incidence pour le calcul de la taxe d’habitation et la revente ?

Bonjour,

Effectivement, il y a une incidence sur les taxations et par effet domino la revente.

La surface créée devant être actée chez le notaire, le fisc se rendra compte de la différence entre ce que vous payez et ce que vous vendez… ainsi le rapprochement sera fait et une régularisation (possible sur 4 années de taxes) pourrait être demandée.

Si en plus la surface n’est pas régularisable, le nouvel acheteur risque de ce trouver fort embarrassé lorsqu’il pourrait demander des autorisations de travaux quels qu’ils soient.

La mairie pourrait bloquer les dossiers pour construction illégale.

Merci de votre réponse. A l’époque, deux familles habitaient dans cette maison, une en bas, une en haut, il doit bien y avoir des traces quelque part et un permis de construire a dû bien être enregistré. Devons-nous faire faire des plans par un architecte pour la revente.

Le notaire n’est-il pas responsable également (le mot aménageables suite à combles est rajouté à la main dans l’acte) .

Concrètement, que devons-nous faire ?

Merci d’avance.

Bonjour,

La question de l’architecte ne se pose pas. Il faut vous mettre en règles et le recours à un architecte est plus que nécessaire.

Je ne sais pas qui est responsable, mais il est important de retrouver le droit chemin.

Concrètement, missionnez un architecte pour une visite conseils et voyez avec lui comment procéder sans perdre de temps…

Bonjour,

Notre demande de permis de construire à la mairie est en cours (pas d’architecte puisque moins de 150 m2) c’est mon mari qui a fait les plans et il y a prescription pour les impôts puisque cela fait plus de trente ans que nous avons acheté la maison . C’est une « régularisation » et sur l’acte d’achat c’est bien noté que nous avons acheté une maison avec étage et nous avons même des photos de 1985.

Bonjour,

Le fait que l’acte de vente précise qu’il existe un bâtiment, ne signifie en rien que celui-ci est légal.

La prescription acquisitive trentenaire ne s’acquiert que sur des bases illégales, vous pouvez consulter l’article sur les constructions sans permis ou également la base de la notion de construction initiale sans permis de construire.

Vous y trouverez certainement beaucoup d’informations sur le sujet qui vous fait vous questionner.

bjr je veux refaire ma toiture de mobilhom et la mairie me demende sur leur formulaire la surface taxable existante conservee . cela veut dire quoi on comprend pas

meri

Bonjour,

Dans le formulaire, il vous faut calculer la surface de plancher et la surface taxable.

Pour ce faire, il vous faut remplir le fichier ICI vous aidant à comprendre les différents calculs.

Bonjour,

Notre permis de construire portait sur l’agrandissement de notre maison et la démolition d’un bâtiment existant.

La surface taxable avant travaux était de 133M² (97 pour la maison et 36 pour le bâtiment). Nous avons créer 51 m² au titre de l’agrandissement et démoli le bâtiment de 36m².

Dans le calcul de la taxe d’aménagement que nous avons reçu, seul la surface créée est prise en compte.

Celle-ci ne devrait elle pas être déduite de la surface supprimée soit 51m² – 36m² ?

Merci d’avance pour votre éclairage.

Cordialement

Flavien

Bonjour,

Cela semble effectivement étrange.

Il faudrait vous rapprocher des services fiscaux du lieu ou est situé le bien, afin de faire le point et vérifier si toutes les déductions ont été prises en compte.

Bonjour,

J’ai déposé un permis de construire et la mairie me demande de déclarer la surface supérieure à 1,80 dans le comble. Ce comble ne possède pas de plancher, c’est le plafond suspendu sur rail métallique de l’étage inférieur avec un isolant simplement posé dessus ( ce n’est donc pas un « grenier » car je ne peux pas monter dessus)

La mairie a-elle le droit de me taxer sur cette surface ?

Merci de votre retour

Bonsoir,

Cela doit venir d’une interprétation ou lecture du plan de coupe qui doit laisser penser que le sol est épais et pourrait supporter un autre usage.

Si la hauteur ou la conception de la maison laisse à penser aussi qu’une mezzanine ou autres aménagements sont prévisibles, les instructeurs ne se laissent plus avoir.

Les personnes honnêtes se voient donc coincées à devoir payer des taxes.

Sinon la réponse serait de réaliser des plans et coupes précisant clairement que cet « étage » ne sera jamais utilisé et n’est aucunement prévu pour supporter une charge d’usage.

Tout est question de présentation et clarté.

Espérant avoir pu vous éclairer.

Bonjour un porche d’entrée de maison avec un poteau pour tenir le prolongement de l’avant toit rentre t-il dans le calcul de la surface taxable si le sol est en béton. C’est ouvert et non clos. C’est juste le prolongement de la toiture qui permet de s’abriter devant la porte. D’autre part les avant toits sont-ils également à comptabiliser dans la surface taxable? Car notre constructeur sur a comptabilisé le porche pour les documents du permis (dont le formulaire cerfa avec la partie pour les impots…) En vous remerciant par avance pour vos lumières. Bien cordialement

Bonjour,

La surface taxable est calculée à partir des surfaces closes et couvertes auxquelles nous déduisons les surfaces dont la hauteur est inférieure à 1.80m et les vides et trémies.

Si votre ouvrage n’est pas clos, il n’entrera pas dans le calcul de la surface taxable.

Bonjour,

Avec ma compagne nous achetons une maison ancienne. Celle-ci comporte des combles non-aménagés avec un plancher et même une petite fenêtre. Nous souhaitons les aménager, mais comment savoir s’ils sont déjà bien déclarés comme surface de plancher? Est-ce mentionné sur l’avis de taxe foncière?

Merci d’avance!

Adrien

Bonjour,

Pour définir clairement la base de calcul des taxations, il vous faut demander au service des impôts la matrice cadastrale faisant apparaître l’information.

Une fois ce document en mains, vous serez informé des surfaces déclarées et pourrez déterminer si OUI ou NON, les dites combles sont déclarées.

Bonjours j ai une grange est au dessus j ai un grenier qui a certains endroits à des trous est ce que c est imposable

Bonjour,

Je ne saisi pas complètement votre question. Voulez-vous avoir si les combles de votre grange sont taxable ou est-ce que vous souhaitez savoir si les trous dans ces combles ne le sont pas ?

Si votre question est : « Est-ce que des combles, comportant des défauts de structure sur le plancher, sont taxables ? »

La réponse est que toutes les surfaces closes et couvertes dont la hauteur est supérieure ou égale à 1.80m peuvent être taxable.

Vous pouvez éventuellement compléter votre question afin que nous y voyons plus clair. Revenez ici même sur le BLOG Architecte-PACA.com nous lirons avec attention votre question pour y répondre.

Bonjour, il me semble que s il s agit de la taxe d amenagement elle n est pas due lors d un changement de destination ce n est pas une construction nouvelle

Bonjour,

Dès qu’un changement de destination est réalisé, la taxation s’applique au regard de la nouvelle destination. Elle est donc « recalculée » par les services de l’état.

Tout est assujetti à taxations, surtout les évolutions en terme architecturaux. Cela permet aux communes de prévoir et gérer les évolutions des populations.

Donc même si cela n’est pas une « réelle » et totale construction neuve, le changement de destination d’un édifice sera taxé.

Non pas du tout : seuls les changements de destination entre un bâtiment agricole (dont la surface de plancher est nulle, et qui n’est pas taxable) et une autre destination sont taxables, et encore, à condition que le bâtiment agricole en question ne soit pas une annexe d’une habitation. Auquel cas sa destination avant travaux est réputée être de l’habitation et donc son aménagement ne constitue pas un changement de destination, et n’est pas taxable.

Un commerce transformé en logement par exemple n’est évidemment pas taxable, de même que tous les aménagements de combles, garages ou sous-sols.

(cf circulaire du 18 juin 2013 – 1.2.1 Champ d’application p.9).

Bonjour Franck, merci pour cet éclaircissement. Effectivement la phrase ci-dessous issue du document dont vous parlez, fait état d’une considération que la Taxe D’aménagement n’est pas dûe et considérée comme déjà payée SI les surfaces sont déjà existantes.

La nuance apparaît entre la surface Taxable et la taxe d’aménagement. Il faut donc calculer la surface taxable en matière de surface dite existante et celle créée. Cela permet donc d’intégrer la notion décrite ci-dessus.

Je pense encore une fois, que les services instructeurs regardent au cas par cas, comme cela est également précisé dans le document.

Dans tous les cas, merci pour votre intervention.

Bonjour,

Je compte une belle construction sur un terrain de 3 hectares.

L’agence me dit qu’il reste une SHON résiduelle de 400m2.

Puis-je vendre un morceau de mon terrain (en bordure de domaine) et y associé cette SHON résiduelle en totalité ? ou faire 2 lots ?.

Merci d’avance

Cordialement,

Gilles

Bonsoir,

La surface SHON n’existe plus depuis plusieurs années maintenant, il serait temps que l’agence en question se mette à jour.

Secondairement, concernant la réalisation d’une division de parcelle accompagnée de transfert de droit à bâtir, cela doit se réfléchir via une étude de faisabilité architecturale.

Tout est envisageable, mais il faut étudier de nombreux points réglementaires et juridiques pour pouvoir répondre complètement.

Il est donc conseillé de missionner un architecte afin qu’il étudie avec vous les tenants et aboutissants de votre dossier pour en tirer le meilleur pour enfin optimiser le rendement final.

bonjour

je vais démolir un chalet vétuste de 36 m2 reposant sur un sous sol de la méme surface à 1.60 m de hauteur de bâti qui ne paraissait pas sur le permis de construire initial

si je rebâti dans les mêmes proportions quels sont le éléments que la mairie prendra en compte sur ma déclaration préalable de travaux ?

merci d’avance de vs bons soins

Bonjour,

Dans le cas d’une démolition/reconstruction, il est nécessaire de vous assurer que la REconstruction est possible au regard des règles d’urbanisme et du code civil. Car si cela avait été réalisé sans autorisation préalable purgée, il faut vous interroger avant.

Ensuite, la surface prise en compte par la mairie sera celle que vous déclarerez, mais si la commune considère avoir un doute suffisant, elle pourra faire réaliser un contrôle.

Merci beaucoup de votre réponse.

Cordialement

J ai actuellement de maison de 110.5 mcarre avec un garage de 15 mcarre

Je construit un garage attenant a la maison de 46.1 mcarre

Quelle sera la surface plancher et la surface taxable?

cordialement

Bonjour,

Afin de pouvoir vous répondre précisément, il faudrait étudier les plans.Les surfaces de stationnements sont déductibles de la surface de plancher, mais non déduites de la surface taxable.

Pour vous aider, vous pouvez vous référer au PDF en lien dans notre article.

Bonjour,

Comment remplir formulaire H1 concernant l’implantation d’une annexe non close.

faut il remplir toutes les rubriques 4, 5 et 6 alors qu’il ne s’agit que d’une annexe couverte et non close,un carport en fait.

J’ai déclaré cette annexe lors de la demande permis de construire accepté, pour un emplacement de véhicule. La surface n’était pas à prendre en compte. Comment être cohérent avec cet imprimé? Est ce en remplissant uniquement la rubrique 5, peut être dans les » éléments de pur agrément »? Dans ce cas faut il mettre zéro m2 et indiquer la nature: annexe couverte, non close ?

merci d’avance.

v.d

Bonjour,

Il semble que le formulaire CERFA H1 ai évolué et permet de différencier les surfaces dans le cadre 06.

Bonjour,

J’aurais besoin de quelques précisions pour remplir ma déclaration H1.

En effet:

* Paragraphe 4 alinéa 6: un poêle à bois est-il considéré comme un mode de chauffage nécessitant 1 installation d’ensemble fixe (explication fournie)?

* paragraphe 6 alinéa c: quelle différence avec la surface totale de terrain (constructible et non constructible) moins la surface de la maison?

Merci d’avance pour vos précisions.

Très cordialement

Bonjour,

Une installation de chauffage d’ensemble fixe [(chauffage à eau chaude, à vapeur d’eau, à air chaud, par rayonnement, au gaz, au mazout, etc.)] Le poêle à bois est fixe et non déplaçable donc j’en déduirais qu’il entre dans ce cadre. Le poêle travail également par rayonnement.

Je ne vois pas dans le CERFA H1 la question posée.

Le paragraphe 06 précise ceci :

Cela me parait plus clair, n’ont ils pas changés entre temps ? Vérifiez bien d’avoir le dernier formulaire en mains.

Bonjour .

Votre article m’a fait comprendre comment s’effectuait le calcul de la surface taxable ,parce que le texte est clair et accompagné de croquis explicites .J’ai apprécié .Merci beaucoup .

QUESTIONS à Propos de la construction d’une maison passive ,isolation paille et ossature bois .et débordement de toiture .(bac acier) (permis de construire accepté en 2014) :

1:)quand sa maison passive est construite sur structure en bois existante ,mais qu’en plus il y a une extension neuve dont la structure est aussi en bois , avec mezzanine , qu’est-ce qui est compté pour la surface taxable ?: l’extension seulement ?

2.) quand des modifications au permis de construire sont apportées en cours de construction à cause d’imprévus et du coùt qui obligent à réduire la surface où à supprimer certaine locaux :(garage appenti pour voiture );doit-on payer déjà une taxe d’aménagement (que je viens de recevoir )sur maison inachevée ?

3)Quand on fait construire sa maison par un architecte qui est aussi le maître d’oeuvre ;

est-ce lui qui détermine la surface taxable et la communique au service des impôts ? quand soi-même n’avons reçu de lui aucune plan précis sans côtes ni mesures qui permettraient de déterminer soi-même la surface taxable et de faire le calcul !

Merci de bien vouloir me répondre

Yolande .

Bonsoir,

Dans le cas du calcul de la surface taxable, le formulaire CERFA précise ces surfaces, lorsque la demande est déposée en mairie, la surface taxable y est notifiée.

Donc il vous faut reprendre les documents et autorisations délivrées pour retrouver la valeur.

Ensuite, en ce qui concerne la demande de paiement, il est possible que vous prouviez à l’administration fiscale que vous avez réduit la surface par la voix d’une demande modificative et ainsi demander la réduction en conséquence.

Espérant avoir été clair.

Bonjour,

Un PC pour un ami pour un entrepôt qui devient une maison d’habitation individuelle sans agrandissement sauf modification façade. Faut il mettre dans cadre 4.4 : surface existante avant travaux entrepôt 138 m2 et surface supprimée par changement de destination entrepôt 138 m2, ensuite surface créée par changement de destination habitation 130m2 (j’ai enlevé l’isolation). Par contre pour la surface taxable totale crée faut il mettre 130m2 ? Merci de votre réponse.

Bonjour,

Tout est expliqué clairement dans les notices fournies par le gouvernement. Nous ne pouvons renseigner sur des données chiffrées via un simple blog.

Le calcul de la surface taxable s’effectue en correspondance avec la surface de plancher.

Vous trouverez la fiche PDF en cliquant sur le lien dans notre article.

bourjour,

je souhaite construire un abrit de jardin couvert

j’ai fais ma déclaration en mairie .On me réclame la surface taxable existante avant travaux. Dans quel document puis-je trouver cette surface,? (elle n’apparait pas dans l’acte de vente qui dâte de 1975) et je ne le trouve pas dans l’avis d’imposition de la taxe fonciere ou je ne sais pas la lire…

merci a qui pourra m’aider.

Bonjour,

La surface taxable se calcul au regard des existants, pour calculer celle-ci vous pouvez utiliser le formulaire d’aide fourni par l’état. Sinon missionnez un architecte afin qu’il vienne réaliser un relevé d’état des lieux et vous fournisse le résultat du calcul.

Cette surface taxable est récente, elle n’existait pas avant et n’apparaîtra donc pas dans vos documents initiaux.

bonjour

je voudrai installer un hangar de 30m de longueur x 10m de largeur et n’exedant pas 1.80m de haut

quelles serainet les taxes auquelles je devrait m’attribuer?

faut il qd mm un permis ou simplement une autorisation de la mairie?

ce serait essentiellment fait pour stocker des vehicules de collection pour les conserver en bon etat d’ou la faible hauteur de l’edifice

merci de votre reponse

cordialement

Bonjour,

Dès qu’un ouvrage dépasse une surface ou emprise au sol réglementaire, le dépôt d’une demande de permis de construire est requise. De plus si le seuil est atteint, le recours à l’architecte également, même à faible hauteur.

Concernant les taxations, seule le dépôt et obtention d’une demande de certificat d’urbanisme opérationnel vous permettra d’être éclairé sur les pourcentages applicable et sur cette base avec votre taxation antérieure vous pourrez ainsi calculer vos futures taxes.

Bonjour,

J’ai une question de définition de « terrasse » pour la Taxe d’habitation. Notre constructeur parle d’Abri. On en a trois. Ils sont couverts. Est-ce qu’il faut les indiquer comme terrasse ou non?

Merci d’avance.

Philip van Tienhoven

Bonjour,

L’interprétation juridique devient monnaie courante dans les conflits du bâtiment, ce qui ne permet pas d’être affirmatif à 100% surtout à travers des écrits.

Si la mise en oeuvre est qualifiée par des avancées de toiture et qu’aucun ouvrage n’est réalisé au sol, il est envisageable de ne pas qualifier cela en terrasse.

Si à l’inverse, des ouvrages sont réalisés au sol et couverts, la dénomination « Terrasse » peut être prise en compte.

Bonjour

je viens d’acheter une ancienne ferme » d un seul bloc » avec d’un côté un hangar pas clos sur une partie et avec un porche ouvert sur l’autre (sol en terre battue, murs mais porche sans aucune porte) et de l’autre côté une remise fermée. ( ancienne écurie semble t il)

Il semble que la partie non close ne rentre pas dans la surface plancher mais celle fermée oui . La partie en terre battue fait elle partir d’une surface plancher sachant que le porche n’ a pas de porte?

D’autre part , je vais déposer un permis afin d’agrandir ma surface habitable qui est de 90 m2 en faisant un changement de destination de cette remise .

Comment dois je remplir le formulaire car au final je ne crée pas de surface mais juste un changement de destination du local?

Serais je donc assujettie à la taxe d’aménagement?

Merci par avance vous vos retours et conseils

Bonjour,

Lorsque vous réalisez un changement de destination la surface taxable est dûe.

Mais sachez qu’il vous faudra également comptabiliser toutes les autres surfaces. Donc la surface taxable sera calculée sur toutes les surfaces du bien hors celles des déductions légales.

Le changement de destination provoque la création de surface de plancher donc de surface taxable également.

En espérant avoir été clair.

Bonjour,

Effectivement c’est de la surface plancher habitable dont il est question. Celle ci est atteinte sur la parcelle. Selon la mairie la loi Allur ne nous concerne pas. Nous habitons CARQUEIRANNE. Je ne comprends pas pourquoi cette loi ne s’appliquerait pas à tous? Si nous créons une surface inférieure ou égale à 5m2 pas besoin de dp. De ce fait pourrions nous créer cette extension bien que la surface plancher habitable soit atteinte ?

Merci de m’avoir répondu.

Bien cordialement,

Bonjour,

La loi ALUR est sélective pour promouvoir la construction et densification mais pas partout.

Si votre surface de plancher maximale est atteinte, il n’y a hélas pas de solutions aucune augmentation n’est possible.

Bonjour, après dp déposée en mairie notre SHAB est atteinte donc refus de notre projet d’extension de 6m2. Existe t il un recours?

Merci d’avance pour votre réponse

Bonjour,

Je ne saisi pas le lien avec la SHAB ? Il est calculé la surface de plancher ou SDPC et surface taxable.

La surface de plancher doit être la base du refus argumenté.

Si votre bien est situé en zone U d’un PLU, la loi ALUR à supprimé le COS et donc la limitation de surface de plancher. Mais il faudrait connaitre réellement le zonage, le type de règlement applicable et le motif complet du refus afin de pouvoir répondre pleinement.

Bonjour,

Je ne comprends pas bien la différence entre la surface plancher et la surface taxable créée. En effet j’ai une grange de 152 m2 d’emprise au sol, partiellement fermée. Trois murs en pierre sont partiellement existants.(environ 3m de haut) L’un est clos avec des lattes de bois et les deux autres il n’y a rien (ouverture)jusqu’à la charpente, entrainant infiltrations de neige d’eau et de vent. Dans un premier temps j’ai demandé une DT qui m’a été refusée m’informant qu’il fallait un PC (pourtant je n’ai pas de changement de destination). Dans le PC on me demande de remplir la surface plancher et la surface taxable créée.Ppour moi la grange fait en l’état 152m2 et je ne vois pas ce qui est crée comme surface taxable le fait de monter 3 murs en parpaing pour la rénover? Peut être m’apporterez vous une réponse plus claire que les services de la DDT.

Bien cordialement

Bonjour,

Lors de nouvelles déclarations ou demandes d’autorisations, la surface taxable doit être déclarée afin de permettre aux services de compléter les informations dans leurs logiciels et ainsi appliquer la taxation adéquate.

Concernant votre question, il semblerait que la présentation ou montage de votre dossier soit ambiguë dans sa compréhension, qui provoque les sollicitations et refus.

La surface taxable correspond au cumul des surfaces de planchers auquel l’on déduit les trémies et hauteurs inférieures à 1.80m. Si vous ne créer pas de surface, il faut l’indiquer clairement.

Si vous n’arrivez pas à réaliser un dossier clair et précis par vous même, il serait conseillé de vous faire accompagner par un architecte afin que vous obteniez un dossier conforme sans erreurs. Car la surface que vous déclarerez servira de base de taxation.

Évitez de vous tromper cela aura des répercussions financières à la suite.

Bonjour,

effectivement, le service des impots m’avaient confirmés cette position.

maintenant, qu’appelez » la résultante « , et est ce que la surface de la trémie doit être ajoutée au poste * 2 / caves, celliers, buchersn buanderies et élements analogues

ou à déduire, un point c’est tout ?

cordialement

Bonjour,

Dans vos calculs de surface, la trémie est déduite, il ne faut pas aller chercher plus loin.

bonjour, et merci de votre réponse précédente,

Je ne pense pas que la réponse annexée au message reçue soit pour moi.

j’ai obtenu dès ce matin des services fiscaux, sans problème l’imprimé 6650 qui avait été rempli en 2008 avant mon achat du 09 01 2009.

est ce que la trémie d’un escalier doit être déduite de la surface habitable ? ce poste n’est pas indiqué dans l’imprimé 6650.

cdlt dp

Bonjour,

La surface de trémie d’escalier est à déduire lors du calcul de surface. Dans le formulaire 6650 ou H1, c’est la résultante qui est à compléter.

Bonjour,

J’ai déposé une demande préalable de travaux pour la création d’un abri de jardin de 19,6 m² qui a été accepté courant avril.

La maison construite a été construite en 1979 et sur le permis de construire la surface de plancher est de 94 m².

La DDT me renvoie une copie de la page 5/6 en me demandant de compléter la la surface taxable conservée.

Comment je calcule cette surface dont je n’ai que la surface de plancher comme information.

Cordialement

Georges

Bonjour,

La surface taxable est la résultante des surfaces de planchers dont la déductions est faites des hauteur inférieure à 1.80m et les vides + trémies d’escaliers.

Vous disposez d’un PDF à télécharger en cliquant sur le lien dans notre article.

Concernant le calcul de la surface de plancher de votre bâtisse actuelle, vous pouvez faire appelle à un architecte afin qu’il effectue un relevé d’état des lieux et vous calcul la surface de plancher exacte.

bonjour,

est il possible d’obtenir une copie du document 6650 / H1 qui a été déposé en 11 2008 par le vendeur du lot, que j’ai acheté le 09 01 2019, après un acte de modification parcellaire.

parcelle de base séparée en 2 lots.

et si affirmatif, comment peut on l’obtenir =

par le site internet des impôts fonciers

en me déplaçant aux IMPOTS FONCIERS

Merci de vos informations,

( il m’est demandé de remplir ce document, et avant j’aurais voulu savoir quelles étaient les caractéristiques indiquées par le vendeur. )

Bonjour,

Je pense que vous pourriez solliciter les services des impôts dont dépend le bien, il devrait certainement pouvoir vous éditer ce document.

Je ne suis pas certain que cela puisse être possible sur Internet, mais je vous avouerais n’avoir jamais été confronté à une telle demande.

Bonjour

Merci pour votre reponse , ainsi suite à ma question qui etait

j’ai acheté un appartement avec terrasse avec jouissance exclusive donc si je comprends bien elle ne m’appartient pas vraiment . Ainsi les impots me taxent comme si elle etait mon bien propre or elle fait partie de la co-propriété même si j’en dispose exclusisvement.

Comment faire au sujet de la taxe d’habitation et de la taxe foncière

Merci beaucoup

Je vous mets une partie de l’acte de vente à la suite donc Droit de jouissance exclusif de la terrasse formant le toit de l’immeuble et

considérée comme partie commune générale.

Et les deux cents millièmes (200 /1000 èmes) de la propriété du sol et des

parties communes générales.

Que dois je expliquer aux impots je suis perdue merci beaucoup

Bonjour,

La meilleure des solutions serait que vous preniez rendez-vous avec votre notaire afin qu’il vous explique les nuances liées à votre bien, ceci en possession des tous vos documents.

Cela sera plus aisé qu’à travers des échanges sur un blog.

Bonjour

Je ne trouve pas de reponse à ma question: j’ai acheté un appartement avec terrasse avec jouissance exclusive donc si je comprends bien elle ne m’appartient pas vraiment . Ainsi les impots me taxent comme si elle etait mon bien propre or elle fait partie de la co-propriété même si j’en dispose exclusisvement.

Comment faire au sujet de la taxe d’habitation et de la taxe foncière

Merci beaucoup

Bonjour,

Les taxes afférentes au bien sont à payer dans leur entièreté et ce qu’elle soit ou non votre pleine propriété, cela est basé sur les tantièmes définit dans votre acte notarié.

Bonjour, nous venons de terminer notre terrasse, quel cerfa devons nous remplir pour la déclarer aux impots ?

Merci

Bonjour,

Il vous faut déclarer l’achèvement des travaux par l’intermédiaire du CERFA adéquat qui a dû vous être fourni avec l’accord de l’administration.

Merci de votre réponse mais je veux me renseigner avant, en effet on peut avoir autant de réponse différente que d’interlocuteurs aux impôts. D’ailleurs quand j’y suis allé, quelqu’un m’a donné un formulaire IL en me disant de remplir comme une extension…

Mon bâtiment est isolé, non clos et sans dalle, juste du caillou compacté. Quand j’ai rempli la partie imposition du PC, et quand je rempli la déclaration d’achèvement de travaux, j’ai toujours mis création de surface égale à zéro. J’ai vu sur le net quelqu’un qui mettait sur son formulaire IL un simple changement de consistance de son jardin d’agrément en sol, sans surface crée (ligne 2C). Bref je suis un peu perdu mais j’attends de voir si quelqu’un a déjà eu le même cas de figure pour avoir des arguments avant de retourner aux impôts.

Bonjour,

Si le service des impôts vous dit de remplir le formulaire IL, faites ce qu’ils vous disent.

Certaines personnes au service des impôts sont réellement compétents comme dans de nombreuses administrations et heureusement pour nous.

Bonjour, j’ai fait construire sur ma propriété un hangar isolé, ouvert sur 3 côtés, de 6m sur 12m, que j’ai déclaré en tant qu’hangar de stockage de matériels et matériaux divers. Tout cela avec permis de construire et en tant que particulier.

Quel formulaire dois-je remplir pour les impôts locaux ? H1 ou IL ? Quelle surface indiquer sachant que je n’ai qu’une emprise au sol et qu’aucun formulaire ne fait la différence entre un bâtiment clos et non clos ?

Merci.

Bonjour,

Le formulaire H1 et cadre 05 semblerait correspondre à votre cas, mais pour être certain de ne pas commettre d’erreurs, il serait souhaitable de vous rendre au service des impôts dont dépend le bien concerné.

Merci à vous pour votre réponse. Je pense que je vais ajouter ces surfaces de plancher dans la partie habitation, bien qu’elles ne soient pas destinées à l’habitation. De toutes façons je n’ai aucune contrainte de densité à respecter sur la parcelle, ces constructions « autres » sont bien déclarées, et le recours à un architecte est déjà prévu. Je n’ai donc rien à cacher.

Cordialement.

Bonjour,

Parfait, l’architecte est un conseil précieux. Bonne continuation dans votre projet.

Bonjour,

Sur le formulaire de permis de construire, le tableau 4.4 demande de récapituler les surfaces de plancher existantes avant travaux. J’ai cru comprendre que je devais y additionner toutes les surfaces de plancher existantes sur ma parcelle.

J’ai un souci concernant la « destination » d’une longère et d’un abri de jardin qui constituent bien de la surface de plancher (87 m² au total), mais dont aucune destination proposée ne correspond à la réalité. Dois-je malgré tout les inclure dans la destination « Habitation » faute de mieux ?

Merci, cordialement,

MALESCOT.

Bonjour,

SI aucunes catégorie ne correspond à votre situation, cela est plutôt ennuyeux. En général, les annexes font partis de l’habitation, si elles n’ont pas de destinations autres.

Donc par déduction, vous pourriez compléter cette case, mais si le doute persiste, consultez le service instructeur ou vous devez déposer votre demande afin qu’il vous confirme la chose au regard de vos plans.

Bonsoir

J’ai acheté un appartement avec une très grande terrasse, les propriétaires precedents ne l’avait pas déclarée , donc stupeur devant ma taxe habitation et ma taxe foncière.

Cette terrasse n’est pas ma propriété mais j’ai un droit de jouissance exclusive.

Je n’arrive pas à me mettre d’accord aux impots donc cette terrasse doit elle entrer dans le calcul des 2 taxes

Merci beaucoup

Bonjour,

Les terrasses et autres surfaces dont le propriétaire bénéficie d’une jouissance exclusive doit s’acquitter des taxations applicables aux surfaces dites.

Si ces surfaces apparaissent sur l’acte notarié et sont réelles, il n’y a pas de recours, la taxation est applicable.

Bonjour,

Suite à une déclaration des travaux, nous nous sommes rapprochés du centre des impots pour connaître la surface déclarée par les anciens propriétaires. Nous nous sommes alors aperçus que la surface déclarée du garage est plus grande que celle existante 20 m2. La maison datant de 1956, achetée en 2012, l’erreur doit provenir d’une mauvaise saisie de la surface déclarée. Comment rectifier cette erreur? Fait-il faire appel à un architecte pour reprendre les mesures et prendre acte de cette différence?

Merci.

Cordialement.

Bonjour,

Il serait pertinent de faire appel à un architecte afin qu’il établisse un plan global du bien dans sa totalité via un relevé d’état des lieux pour en définir la résultante réelle de surface.

Sur ces éléments, l’architecte pourra établir également une attestation de surface pouvant être transmise au service des impôts.

Dans ma déclaration H1, ou et dois je déclarer une terrasse en bois au sol autour de la maison

Merci d’avance

Bonjour,

Le formulaire CERFA H1 (N° 10867 * 04 et N° 50425 # 04 Formulaire obligatoire (art. 1406 du CGI)) précise dans le cadre 51, Terrasses.

La surface de la terrasse peut être renseignée ainsi que la nature du matériau.

Bonsoir,

J’ai voulu déposer ma demande de permis de construire mais l’agent m’a signalé que j’avais tout faux concernant la surface créée et la surface taxable. Je n’ai pas bien compris ses explications très succinctes. J’avais l’impression pourtant d’avoir compris les explications du formulaire. J’espère que vous pourrez m’éclairer.

Ma maison fait 141 m2, j’ai des escaliers qui font 3m2 et une terrasse qui fait 24m2.

J’ai mis surface créée 141m2 et surface taxable 140-3-24=114m2. Il m’a dit que la ST ne peut jamais être < à la surface plancher. Dois je inverser ces résultats? surf créée 114 et surface taxable 141? La surface créée est bien l'équivalent de la surface plancher?

Merci d'avance pour votre aide

Bien cordialement

Bonjour,

Je ne puis pas répondre sur les calculs ou les surfaces, il me faudrait étudier précisément votre dossier.

Si vous prenez la fiche en PDF du gouvernement disponible en cliquant sur le lien dans notre article ci-dessus et remplissez celle-ci pas à pas, vous ne pouvez pas vous tromper.

La différence fondamentale entre la surface de plancher et la surface taxable, réside dans le fait que la surface de plancher comporte plus de déductions que la surface taxable.

Il vous faut partir de la surface de plancher totale et appliquer une première passe de déductions pour la surface taxable et une seconde passe de déductions pour obtenir la surface de plancher définitive.

Espérant avoir été clair, mais remplissez consciencieusement le PDF du gouvernement, vous obtiendrez les bons résultats.

Bonjour,

je ne sais pas si c’est le bonne endroit pour cette question, mais j’essaye.

Je suis proprietaire d’une appartement depuis 1 annee. Il fait partie d’une copropriete agee plus que 45 annees. Maintenant le bureau des finances publiques me contacte pour dire que il faut modifier les declaration concernant l’appartement, car il faut prendre en compte la terrasse et la cave pour calculer les impots.

Effectivement, l’appartement est au derniere etage avec access exclusive d’une terrasse, et il a bien une petite cave au sous-sol, qu’a ete vendue avec l’appartement. Mais, comment est-ce possible que depuis si long temps il a pu avoir eu une telle erreur dans le calcul des taxes, quand il a pas eu des modifications sur le batiment depuis la construction?

L’unique explication que je peux m’imaginer, est que avant le terrasse a ete declaree partie de coporpriete et ne pas privee, et maintenant ils veulent le mettre sur mon compte? Je n’ai pas reussi trouver des informations sur qui doit payer des taxes foncieres sur des terrasses de coporpriete, la copropropiete ou ce qui ont la jouissance exclusiv? Est-ce que vous avez des infos la desu?

Merci

Bonjour,

Premièrement, il faut vérifier comment est rédigé l’acte notarié pour voir comment l’usage de la terrasse est définie.

En général, la terrasse comporte une étanchéité et le hors d’eau est sous la responsabilité de la copropriété (en général) sauf inscription inverse.

Si la copropriété souhaite changer les tantièmes et la propriété de la terrasse cela doit passer par une assemblée générale avec un vote en ce sens.

Donc il faut lire toutes le règlement de copropriété pour vérifier comment est définit cette terrasse. Si le règlement est modifié, il faut que toute la copropriété participe aux frais de modifications. Tout doit être acté légalement avec les responsabilités en cas de problèmes d’étanchéité et de structure.

Un géomètre doit également réaliser une mission dans le sens de recalcul des tantièmes à attribuer aux lots concernés.

Espérant avoir été clair

Bonsoir,

Pour faire suite à votre réponse, sur l’obligation d’avoir recours à un architecte en tant que personne morale, j’ai lu les différentes réponses apportées à ce sujet et sur le site de:

-www.extranet.nouveaupermisdeconstruire.gouv.fr/recours-a-un-architecte-r59.html

Il est stipulé:

Obligation de recours

Description :

La déclaration préalable peut-elle être soumise à l’obligation de recours à un architecte ?

Réponse :

Non.

– Pouvez-vous m’expliquer?

Merci d’avance

Bonjour,

Effectivement, je me suis mal exprimé. La fin de journée est parfois longue 😉 .

Le recours à l’architecte est obligatoire dans le cadre d’un dépôt de demande de permis de construire pour les personnes morales.

Pour les déclarations préalables ne sont pas soumises à cette règle.

Par contre, si votre dossier est ambigue, il est tout de même fortement conseillé de vous rapprocher d’un architecte afin qu’il vous établisse la déclaration préalable, si cela est bien le cas.

A penser faire une économie, vous pourriez perdre beaucoup de temps et d’argent sans passer par un architecte.

Bonjour,

Après avoir pris des renseignements auprès des services publics et de l’ADIL de mon département, je me tourne vers vous car les réponses reçues sont contradictoires. En tant que gérante d’une SCI, je souhaite changer l’affectation d’un lot de copropriété, à savoir transformer une remise en logement. Je ne modifie ni la surface existante, soit 51 m2, ni la façade.

Mes questions sont les suivantes:

– puis-je déposer une DP ou bien un PC?

– Y a t-il création de surface de plancher?

En vous remerciant par avance pour les réponses apportées.

Bonsoir,

Premièrement en tant que personne morale, vous devez passer par un architecte. Ensuite, il faut que le projet de changement de destination soit acté et validé en assemblée générale de la copropriété.

Si aucune modification architecturale est effective, une déclaration préalable devrait être suffisante (Sauf si le bien concerné par le projet est situé dans un secteur particulier).

Il faut également que le projet soit réintégré dans les tantièmes car la taxation afférente à ces nouvelles surfaces sera différente étant donné le changement de destination.

Suivant la date de construction de l’immeuble la surface de destination n’était peut être pas définit comme il le faudrait, il conviendrait donc de déclarer cette nouvelle surface de plancher. Mais dans tous les cas, passez par un architecte. C’est obligatoire.

Bonjour

Nous avons achete une maison avec plusieurs garages non attenants de 80m² de surface au sol, fermes sur 3 cotes.

Nous apprenons que cette construction a fait l’ objet d’ un permis de construire accepte, mais que la parcelle où ils sont situés n’ est pas constructible.

La mairie nous dit que de ce fait ces garages ne peuvent pas être clos.

La définition d’ un garage n’ est elle pas de pouvoir y remiser des choses à l’ abri de toute intrusion ?

Que peut on faire pour les fermer ?

Merci pour vos conseils sur ce sujet.

Bonjour,

Il n’y a pas de règle ou de normes ou même d’obligations quant à la fermeture de box. Si le permis a été délivré sans fermetures, l’autorisation administrative doit être respectée.

Si la zone est dite inconstructible, il doit y avoir une raison pour cela et éventuellement la présence d’un plan de prévention des risques associés.

Renseignez-vous sur ces éléments réglementaires pour vérifier quelles sont les solutions juridiques et légales.

La loi est la loi, il est parfois difficile d’appréhender certaines choses pour un non sachant, ce qui vous semble « imbécile » est parfois mûrement réfléchit pour sauver des vies.

Une analyse claire des document devrait vous permettre d’en savoir plus. SI cela n’était pas le cas, missionnez un architecte pour qu’il vous établisse une analyse et vous remette son rapport.

Sur la base de ces éléments vous pourrez prendre les dispositions adéquates.

Bonjour,

J’ai beau lire toutes les questions et réponses si dessus, chaque cas est différent, difficile de trouver une réponse.

Donc voilà mon cas.

Nous allons prochainement faire construire notre maison ,avec sous sol , avec rez de chaussé et comble aménageable , et pour ne pas tomber des nues , j’aimerais faire mon calcul de taxe d’aménagement.

J’ai bien compris que cette taxe n’avait rien a voir avec la surface habitable et que les surfaces prisent en compte sont celle de plus de 1m80 couvertes.

Mais ma question est dois je prendre en compte la surface de mon sous sol dans cette taxe , sachant qu’il ne servira que pour garer les voitures.

Ensuite si j’ai bien compris je dois prendre en compte mon rez de chaussé en surface taxable.

Et pour les combles ??? Sachant qu’elles seront aménageable , mais que nous le feront que plus tard, doit-on également les prendre en compte ?

Je vous remercie d’avance pour votre réponse

Cordialement

Bonjour,

Pour ne pas commettre d’erreurs, il vous suffit de vous reporter à notre réponse précise : sur la surface taxable qui présente le lien vers le formulaire du gouvernement aidant au calcul de la surface taxable.

Concernant la surface dédiée aux stationnements des véhicules, il est indispensable que cette surface soit clairement définit. Il faut également bien vérifier que le PLU ou la commune ne limite pas la surface dédiée aux stationnements.

Concernant la surface taxable des combles aménageables dans le futur (à court ou long terme), il est évident que cette surface doit être déclarée si dès les travaux de construction les éléments structuraux et espaces peuvent permettre l’aménagement de ces combles.

Bonjour,

Actuellement en cours de plans pour un dépôt de permis de construire, je ne sais pas comment faire apparaitre les superficies des combles aménageables : dois-je indiquer sur les plans la surface habitable (<1,80m) ou la surface au sol? Dois-je également faire apparaitre, en pointillés par exemple, la limite où le plafond devient inférieur à 1,80m?

Merci beaucoup par avance,

Cordialement,

Alice

Bonjour,

Lors de la réalisation de plans, il vous faut présenter tous plans ou coupes utiles à la parfaite compréhension de votre dossier par les instructeurs.

Vous pouvez tout à fait dessiner plusieurs plans avec des pointillés ou zoning couleurs + une coupe en correspondance pour faire appréhender virtuellement votre demande aux personnes qui instruiront votre demande.

Bonsoir,

Merci pour votre réponse.

J’ai transmis à la DDTM de Muzillac (Morbihan) cette réponse

La personne ne veut pas entendre cela

Pour elle, un plafond en placo est considéré comme un plancher donc fait partie des surfaces taxables.

Je ne sais donc pas quoi faire

Elle me dit aussi : si on dit que le placo n’est pas un plancher, qu’on lui dise l’article de loi de 2012 qui le confirme

Merci de pouvoir m’aider

Cordialement

M. Pierre

Bonjour,

La règle précisée par le gouvernement permet de déduire les surfaces de combles dont la hauteur est inférieure de 1.80m… cependant il est donc considéré par l’administration le fait que les combles dont la hauteur est supérieure à 1.80m; pourrait être exploitée dans un futur proche ou lointain et doit donc faire l’objet de taxation.

Le code de l’urbanisme précise les déductions suivantes pour la surface de plancher :

http://www.legifrance.gouv.fr/affichCodeArticle.do?idArticle=LEGIARTI000025100231&cidTexte=LEGITEXT000006074075

Il faudrait donc regarder précisément votre projet pour en déterminer si OUI ou NON, il est possible de déduire ces surfaces.

Espérant avoir été limpide..

Je viens compléter ma réponse :

La surface taxable se calcul sur la base de surfaces de plancher CF formulaire du gouvernenement et la circulaire du 3 février 2012 précise en page 16 ceci :

Pour moi un simple faux plafond, ne peut recevoir des charges liées à l’usage d’habitation….

Jai 75 metre habitable et un projet de combles perdu je recupere 27m2 jai eu un ptz lors de ma construction combien vais je avoir en taxe damenagement et de taxe fonciere en plus…

Bonsoir,

Il nous ai impossible de vous répondre précisément étant donné que chaque commune applique des pourcentages différents selon les zones et types de bâtis.

Il faudrait vous rapprocher du service des impôts dont le bien dépend afin de les questionner sur la résultante de votre augmentation de surface.

bonjour

j’ai acheté une maison de ville environ 440m²de plancher, en aout 2014, (une ruine inhabité depuis 60ans)j’étudie le permis de construire depuis plusieurs mois et je bloque sur le tableau des surfaces, j’espère avoir une aide précieuse ici.

un projet complexe: il s’agit d’un local commercial en rdc 100m², un étage 100m²(anciennement habité) et des combles aménageables 100m².

attenant a cette maison un atelier 40m²(en ruine) ainsi qu’une petite maison 50m² sur deux niveaux dans le même état.

mon projet consiste à transformer ce local commercial en garage, puis à rénover les deux niveaux de la maison principale, 1er étage sans changement de destination, et aménagement des combles en habitation.

l’atelier et la petite maison restant en ruine (projet en 2018 je ferais une autre demande dans quelques années…)

donc projet final et plan fini, j’obtiens un garage de 100m², et une surface habitable de 165m² me reste donc 140m² de plancher en ruine.

comment déclarer ces changements de destination et les surfaces en ruines (insalubre/inhabitable) merci pour votre aide

Bonjour,

En règle général, lorsque l’on réalise une demande d’autorisation d’urbanisme sur un ou des édifices existants, l’on adjoint une liste ou précisions sur la notice ou via des plans de surfaces précisant les choses clairement afin que l’instruction se réalise dans de bonnes conditions.

La meilleure manière étant l’aspect graphique (3D si nécessaire) pour faire assimiler rapidement les surfaces. Un architecte pourra très certainement vous épauler dans votre démarche afin de vous éviter de nombreux échanges et pertes de temps.

Votre projet en sera plus clair pour tout le monde.

je voudrai savoir pour le calcul de la surface taxable

si pour une maison de plain pied, il faut prendre en compte la surface au sol (plancher)et la surface des combles non aménageables (pas de plancher mais le plafond au rez de chaussée en placo)

en résumé si en plus du plancher bas il fallait ajouter la surface de placo qui sépare le logement des combles non aménageables (pas de plancher dans les combles, que le placo du plafond et laine de verre soufflée)

Avec mes remerciements

Bonjour,

La définition de la surface taxable est :

Les combles non exploitables ou non aménageables par non présence de plancher ne sont pas à cumuler à la surface taxable. C’est la somme des surfaces de plancher, si la seule épaisseur existante en plancher haut du rez-de-chaussée est une plaque de placo, alors la surface n’est pas à prendre en compte pour les combles.

Par contre, si un ouvrage ou plancher permettrait d’utiliser les combles, alors il faudrait comptabiliser la surface des combles.

bonjour,

je dois effectuer la déclaration H1 pour le calcul de la taxe foncière.

concernant le garage celui-ci est en sous-sol donc intégré à la maison. je sais que dans la surface de plancher, les places de stationnement (surfaces déduites) ne sont pas pris en compte. je souhaite savoir si je dois, à la ligne garage, déclarer la totalité de la surface de mon garage (surface taxable) oui si je dois indiquer la surface de plancher (qui constitue une surface dérisoire comparativement à la surface taxable).

vous remerciant par avance de votre réponse.

Cindy

Bonjour,

La fiche explicative du formulaire CERFA H1 dédié aux impôts locaux précise ceci :

Ce qui signifie que la surface utile de la pièce à l’intérieur des murs… ce n’est ni la surface taxable, ni la surface de plancher.

Je suis bloquée sur le calcul de la surface taxable

pouvez vous me répondre

J’éffectue une extension qui fait 35m2 soit 5mx7m

les murs avec l’isolation font 032cm

qu’elle sera ma surface a déclarer?

Je me suis renseigné un peu partout mais je n’ai jamais la même réponse.

merci d’avance.

Bonjour,

Il vous faut vous reporter au mode de calcul définit par le gouvernement soit :

IL vous suffit juste de respecter ce mode de calcul et le tour est joué.

Bonjour,

J’ai acheté une maison neuve avec un carport adossé de 18m2 en janvier 2012. Le promoteur a bien déclaré l’achèvement et la conformité des travaux. J’ai ce même mois de janvier fait fermer le carport en garage par une société mais je n’ai fait la déclaration « préalable » qu’au mois de juillet 2012, soit quatre mois après la nouvelle loi sur la taxe d’aménagement. Les finances publiques me réclament maintenant 805€ pour ce nouveau garage. Est-ce la date de déclaration qui compte ou la fin des travaux?

Cordialement

SK

Bonjour,

La question est : Quelle procédure a été effectuée pour clore ce carpot ?

Si cette mise en oeuvre a été réalisée en dehors de toutes déclaration comme vous le précisez, la date de prise en compte est certainement celle de la fin des travaux de la construction initiale. De plus, il est possible au services du fisc de remonter sur plusieurs années les taxes non perçues.

Il est très dangereux à présent de tenter de dissimuler des travaux, car depuis l’avènement d’Internet et des photos satellites accessible aisément, il est possible de retracer des évolutions de constructions non déclarées.

Ne soyez pas dupent, les services fiscaux ne se déplacent quasiment plus, ils ont ce qu’il faut depuis leurs bureaux. La délation n’est même plus nécessaire, un simple constat visuel sur Internet et le tour est joué.

Si c’est une erreur, il faudra contesté pour prouvé votre bonne foi, mais en règle générale il faut passer à la caisse. A jouer, il faut savoir perdre.

bonjour j ais acheter un appartement qui avais a la vente 97m2 en realiter il y avais 80 m2.10 que j ais fais changer chez le notaire et au simpot qui et la memme chose qui me refuse de rectifier car j avais envoyer un document de la lois care qui le trouve non valable jais donner la surface habitable et il refuse il dise quils vont m envoyer un geometre que faire jespere etre lisible merci

Bonjour,

Il est effectivement nécessaire qu’il y ai un contrôle par une personne habilité a mesurer et fournir précisément la surface pour appliquer la bonne taxation.

Par contre, je suis étonné que les services de l’état disent qu’ils vont envoyer un géomètre.

En règle général, c’est plutôt au citoyen de prouvé par tous moyens qu’ils souhaitent la contradiction vis-à-vis de la déclaration initiale.

Il faut très certainement missionner de votre propre chef l’intervention d’un géomètre afin qu’il mesure et certifie la surface pour ensuite que vous fournissiez l’attestation de surface aux services des impôts.

Bonjour,

Vous ne répondez pas précisément à la question de « ybag du

24 octobre 2014 à 10 h 49 min »

Il parle de « surface taxable » et vous lui répondez en « surface de plancher ».

Sachant qu’il faut d’abord calculer la « surface taxable », pour ensuite obtenir, après divers déduction (trémie, stationnement…), la « surface de plancher ».

Est-il donc normal qu’une mairie exige de faire figurer dans la surface taxable, les parties supérieures à 1,80m d’un comble perdus (charpente « W ») sans plancher, simplement le BA13 du plafond inférieur recouvert de laine de verre.

Merci de votre réponse.

Bien Cordialement.

Alain

Bonjour,

Je ne saisi, pas comment une mairie peut taxer des surfaces de combles, si personne ne les a déclarés. Si les combles sont non aménageables, elles ne doivent pas être déclarées comme surface sur un quelconque formulaire.

Le formulaire du gouvernement est (me semble-t-il) clair !

Bonjour monsieur

J’ai fait mes combles il y a 3 ans ,quand j’ai fait ma déclaration aux impôts je me suis déplacer pour ne pas être en fraude j’ai demander a la personne comment il allait calculer ma surface (6×5) pour ma déclaration .

Maintenant je payes donc pour 30 mètres carrés ,je croyais qu’avec la loi carrez tout ce qui était en dessus des 1,80 n’était pas considère comme habitable d’après un amis a t’il raison .j’ai l’impression que je paie trop .

Pouvez vous m’éclaircir

Cdt

Mr garnier

Bonjour,

Il vous faut pouvoir justifier de la surface réellement taxable et établissant des preuves indiscutables et présenter celles-ci aux services concernés afin de demander l’application de vos taxes au réel.

oui je suis d’accord pour ce qui es de la surface de plancher.

mais dans le calcul de la surface taxable les combles perdus sont comptés, puis ensuite pour trouver la surface de plancher on déduit les combles non aménageable.

logique des mairies pour gagner sur la taxe d’amenagement….en ile de france

bonjour,

vous avez déjà répondu à cette question en 2012, mais dans notre permis, la mairie veut intégrer le comble perdu dans la surface taxable malgré le manque de plancher et l’encombrement de la charpente W ?

y a t il évolution de notion depuis 2012 ?

Bonsoir,

La Circulaire du 3 février 2012 relative au respect des modalités de calcul de la surface de plancher des constructions définie par le livre I du code de l’urbanisme précise : ATTENTION à la destination des locaux !

Bonjour,

nous venons de recevoir notre taxe d’habitation et les impôts ont modifiés la surface de notre maison suite à une déclaration pour la mise en place d’un chalet de jardin. Ils ont tenu compte de la surface au sol de la maison et non la surface hors 1.80 m comme déclarée en première intention suite au permis de construire.

Est-ce normal?

Merci

Bonjour,

Si vous constatez une erreur ou problème liée à la base taxable, il vous faut vous rendre aux services des impôts avec vos documents pour présenter ceux-ci à votre interlocuteur afin qu’il vous soit explicité le pourquoi du comment.

La surface taxable définit une règle, les impôts ont certaines fois un autre point de vue. Demandez un éclaircissement, cela sera préférable.

Bonjour,

Nous avons acheter une maison avec des combles aménageable et nous venons de les aménager.Je ne sais pas s’il on était déclaré au impôt faut il que je remplisse imprimé H1 et comment savoir si la surface aménageable à été déclarer aux impôts.

merci

Bonjour,

La meilleure des solutions reste de vous rendre aux services des impôts pour leur demander un extrait de matrice cadastral et une fiche de renseignement complète de votre bien afin qu’il vous soit précisé sur quelle base est taxé votre bien.

Une fois ces informations en mains, vous pourrez comparer avec les mesures prisent in situ, pour en déduire la résultante.

Bonjour,

Nous construisons actuellement une maison. Lorsque je suis allée en mairie récupérer mon permis de construire accepté, une note était accroché m’indiquant le montant de la taxe d’aménagement. Je pense que dans le calcul du montant est inclu la surface du sous sol. Est ce normal?

Merci

Bonjour,

La surface de plancher intègre le sous-sol si celui-ci n’est pas destiné exclusivement au stationnement de véhicules et fait plus de 1.80m de hauteur.

Bonjour,

Je suis propriétaire d’un ancien corps de ferme. L’habitation représente environ 150 m², le reste étant des dépendances et un hangar pour un total de moins de 140 m².

J’ai effectué une démarche de permis de construire pour rénover la partie étant sur la rue et j’en ai profité pour créer deux accès garages, dont j’ai mentionné la surface (environ 40m²).

J’ai eu un retour de permis me demandant de préciser la destination des autres constructions et de les indiquer dans le formulaire de PCMI en 4.4 (tableau). Ces dernières me servent de débarras, stockage vélo, atelier pour bricoler etc. Que dois je faire ? Est-ce de la surface à déclarer en habitable ? Est elle taxable ?

Vous remerciant pour votre aide.

Bonjour,

Toutes les surfaces hors déductions possibles sont dites déclarable et taxable, les surfaces de débarras, atelier pour bricoler etc.. doivent faire l’objet de déclaration de surface de plancher et taxable.

bonjour,je suis sur le point d’acheter une maison à rénover de 120 m2, je compte batir sur une dalle surélevé de 7cm tout ce qui est plan de travail avec rangement, kz , douche,sortie de douche, vasque ect … est-il possible de le déduire de la surface habitable ?

exemple: sur une cuisine de 20 m2 nue il m’en restera 14 m2 vraiment d’habitable une fois la cuisine bati … ( je ne vie pas sur mon évier ni dans mes KZ ) il me sera impossible de les manipuler .

cordialement.

Bonjour,

La réponse est hélas négative, il n’est pas possible de déduire des surfaces ou sont situés des équipements.

Bonjour, je souhaiterais avoir quelques infos, nous sommes actuellement sur le point d’acheter, mais je voudrais avoir quelques précisions sur la surface de plancher surtout a savoir si il nous faut un archi ou non. La maison totalise au RDC 195m2 avec inclus et accès par la maison un garage de 45m2.Une grosse partit de l’étage est aménageable mais il sera fait que plus tard. Je comptes faire les travaux pas nos soins! Faut il compter le garage et l’étage dans la surface de plancher? car si j’ais bien saisie au delà de 170m2 faut passer par un archi (surcout de budget). Et aussi quel RT faut t’il se référer? merçi pour votre aides!!

Bonjour,

La surface de plancher permet de déduire les surfaces dédiés aux stationnements des véhicules. Concernant l’étage, si celui-ci est aménageable, il faut le comptabiliser.

Si le seuil des 170m2 est atteint, effectivement vous devrez passer par un architecte. N’ayez pas peur, les architectes vous feront gagner de l’argent par leurs conseils et leurs solutions amoindrissant les coûts.

Concernant la RT2012 ou pas, il faut se référer aux surfaces des existants et leurs qualité. Vous trouverez une synthèse de la réglementation thermique pour tout comprendre.

Bjr,

est-ce-que un cellier intérieur dans une maison individuelle et les rangements dans chambres sont calculés dans surface plancher ?

Merci

Bonjour,

Toutes les surfaces sont à prendre en compte dans le calcul de la surface de plancher, seules sont déduites les surfaces de trémies, les hauteurs inférieures à 1.80m et surfaces de stationnements des véhicules.

Vous trouverez la liste précise sur notre article édité sur la surface de plancher.

bonjour,

Nous envisageons la construction d’une terrasse de 10m2 accolée à la maison, mais surélevée sur pilotis de 1,8m de haut (car notre RDC est lui-même surélevé). Nous allons faire une Déclaration Préalable à la mairie (cerfa 13703) en bonne et due forme. Cette terrasse ne sera pas du tout couverte mais est-ce que les 1,8m sous la terrasse peuvent générer une « surface plancher » ou « surface fiscale » ?. Savez-vous quel formulaire il faudra ensuite envoyer aux centre des impots = le cerfa n°10517 (en cochant « Addition de construction à un local existant ») et en décrivant la terrasse, ou bien le cerfa n°6650(formulaire H1) en remplissant uniquement la case n°5 avec « terrasse » ? Merci beaucoup d’avance de votre réponse. Cordialement. Aurore

Bonjour,

Si la terrasse créée un espace clos et couvert d’une hauteur supérieure ou égale à 1.80m, cet ouvrage est générateur de surface de plancher. Concernant le type de demande d’autorisation, il faut s’assurer d’être dans le bon secteur, de ne pas atteindre les limites et seuils imposant le permis de construire et/ou le recours à l’architecte.

Concernant le CERFA, a priori les deux sont égaux, je ne pourrai vous orienter sur le bon. La meilleure des solution réside dans la sollicitation du service fiscal dont dépend votre bien.

Bonjour,

Je souhaiterais faire construire une extension de moins de 40 m² pour eviter le permis de construire et passer par une déclaration préalable.

Donc, environ 39 m² la surface de plancher.

Avec une épaisseur de mur de 50 cm, je devrais avoir une emprise au sol qui dépasse les 40 m² puisque j’aurais 47.27m²

L’urbaniseme me dit qu’il soit possible que le projet « passe » en permis de construire.

Est-ce possible?

En vous remerciant par avance,

Cdt,

DAvid

Bonjour,

La règlementation précise que les 40m2 de surface de plancher maximum est intégrée dans la réforme, en extension d’un existant et non un ouvrage isolé qui était en zone Urbaine d’un PLU + ne portant pas la surface de plancher à 170m2. Nous avons écrit un article à ce sujet et avons répondu à de nombreuses questions.

La seuil dont parle la mairie est certainement le seuil de recours à l’architecte suite à l’atteinte des 170m2, j’imagine…

Il faudrait étudier de près le dossier pour définir quelle est réellement la bonne démarche administrative.

Bonjour,

Nous faisons un agrandissement de notre résidence principale.

L’agrandissement en lui-même fait 17m2 (chambre) et nous créons en plus une salle de bain et un dégagement dans le garage existant.

Pour la surface taxable, devons nous déclarer aussi la salle de bain et le dégagement sachant qu’il s’agit d’une réhabilitation et non d’une construction nouvelle ou devons seulement déclarer les 17m2?

Merci de votre réponse

Philippe

Bonjour,

Lors de la saisie de votre formulaire administratif de demande d’autorisation, il vous faut saisir la surface existante et la surface créée. Ce qui équivaut à déclarer la surface en plus réellement créée lors des travaux.

Si il y avait une différence de taxation initiale, le fait de remplir les deux champs permettra de corriger le tir.

Bonjour , je suis entrain de faire une déclaration préalable pour l’amenagement de mes combles avec des velux , et j’aimerais savoir si je dois déclarer mon garage construit avec la maison il y a 4 ans dans : » Surface taxable des locaux clos et couverts (2 bis) à usage de stationnement » car il n’a rien a voir avec les travaux mais la loi ayant changée , suis-je tenu de le déclarer .? cordialement

Bonjour,

Dans la déclaration, il doit toujours être notifié la surface des existants et de tous les existants.

Oui effectivement ce point est important car il y a une dangereuse confusion des genres, fiscalité dans le cadre de l’urbanisme et fiscalité foncière. Il faut dire que la réforme de mars 2012 en créant le terme de « surface taxable » n’a fait que créer une situation de confusion sur ce point.

Voir en premier lieu tout simplement la notice explicative de la déclaration H1 qui en aucun cas n’évoque de critère de hauteur sous plafond et précise justement cette différence : http://www.impots.gouv.fr/portal/deploiement/p1/fichedescriptiveformulaire_3168/fichedescriptiveformulaire_3168.pdf

« Ligne 6 – Reportez sur cette ligne la surface totale, mesurée au sol ou plancher entre murs ou séparations, des pièces et annexes affectées exclusivement à l’habitation.

ATTENTION : ce mode de détermination de la surface est différent de celui prévu par la loi no 96-1107 du 18 décembre 1996 et du décret no 97-532 du

23 mai 1997 portant définition de la superficie privative d’un lot de copropriété (Loi CARREZ). »

Ou le bulletin officiel des finances publiques-impôts : http://bofip.impots.gouv.fr/bofip/2373-PGP.html

Au II- Calcul de la surface pondérée : « Remarque : Le même procédé doit être appliqué en ce qui concerne la détermination de la surface des pièces mansardées, c’est-à-dire des pièces pratiquées sous un comble brisé. »

Ou sinon cet échange allant dans le même sens sur le blog Droit-Finances.net : -http://droit-finances.commentcamarche.net/forum/affich-4900731-calcul-surface-habitable-taxe-fonciere

Espérant que ces quelques liens pourront être utiles aux personnes désireuses de vérifier si leur agent des impôts dit vrai.

Bien à vous.

Monsieur,